¿Qué crédito conviene más para comprar un auto? Comparativa 2025

¿Estás buscando financiar la compra de un auto en Chile, pero no sabes qué tipo de crédito es el más conveniente para ti? Elegir el financiamiento automotriz correcto puede marcar una gran diferencia en tu presupuesto mensual y coste total del crédito que terminarás pagando por el vehículo.

En un mercado donde los precios varían constantemente y los requisitos cambian según la institución financiera, conocer bien tus opciones es importante. Ya sea que estés interesado en adquirir un modelo nuevo o explorar los créditos para auto usado, tomar una decisión bien informada es el primer paso para avanzar con seguridad.

En este artículo descubrirás qué crédito te conviene más para comprar un auto en Chile, según el valor del vehículo, los plazos, cantidad de cuotas y condiciones. Analizamos el crédito clásico, inteligente e instantáneo, destacando ventajas, requisitos y tiempos de aprobación. También abordamos aspectos clave como la evaluación crediticia y la importancia de comparar opciones antes de firmar.

Tipos de crédito automotriz en Chile: ¿Qué opción elegir?

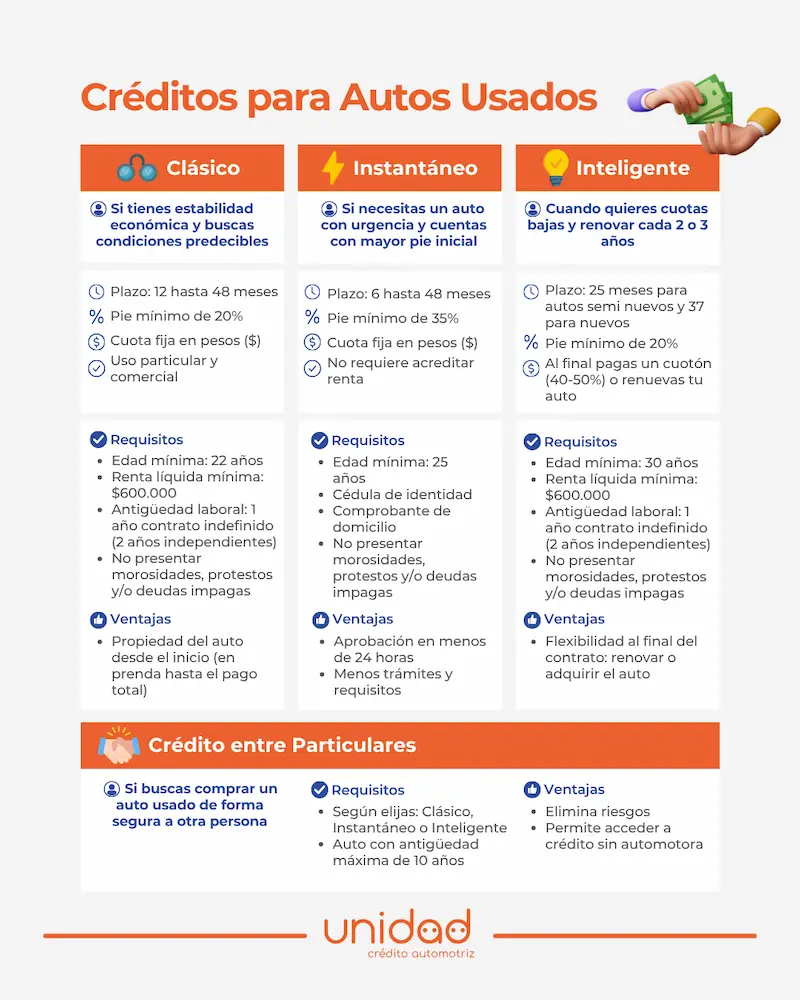

Al financiar un vehículo en Chile, es importante conocer los distintos tipos de crédito automotriz disponibles:

- El Crédito Clásico es una opción tradicional con pie mínimo del 20% y plazos de 12 a 60 cuotas. Ofrece cuotas fijas y es ideal para quienes valoran estabilidad y planificación.

- El Crédito Instantáneo destaca por sus tiempos de aprobación del crédito, pensado para quienes necesitan un auto con urgencia. Requiere un pie mayor y puede tener tasas más altas.

- El Crédito Inteligente permite renovar el auto cada 2 o 3 años, con cuotas más bajas y la opción de devolver, renovar o comprar al final del contrato.

Crédito Clásico: ¿Qué es y cuándo es adecuado?

El crédito clásico, o financiamiento tradicional, es una opción popular en Chile para comprar autos nuevos o usados. Permite financiar hasta el 80% del valor del vehículo, con un pie mínimo del 20% y plazos de 12 a 60 meses. Las cuotas son fijas, en UF o pesos. El auto queda a nombre del comprador desde el inicio, aunque en prenda hasta el pago total. Es ideal para quienes tienen estabilidad económica y buscan un plazo de pago a largo plazo con condiciones claras y predecibles.

Este tipo de crédito puede ser considerado también un crédito de consumo especializado en la adquisición de vehículos, ya que aplica principios similares como el análisis de la carga anual equivalente y los pagos del crédito a largo plazo.

Requisitos para acceder al crédito clásico

Para solicitar un crédito clásico, generalmente se requiere:

- Edad mínima: Ser mayor de 25 años.

- Renta mínima: Aproximadamente $600.000 líquidos mensuales.

- Antigüedad laboral: Al menos 12 meses en el empleo actual.

- Documentación: Presentar comprobantes de ingreso, como liquidaciones de sueldo o declaraciones de impuestos.

- Historial crediticio: Tener un buen comportamiento financiero y no estar en registros como DICOM.

- No presentar morosidades, protestos y/o deudas impagas

Pros y Contras del Crédito Clásico

Pros:

- Financiamiento tradicional con cuotas fijas y predecibles.

- Tasas de interés competitivas si tienes buen historial financiero.

- Flexibilidad en el plazo, desde 12 hasta 60 meses.

- Permite ser dueño del auto desde el inicio, una vez inscrito a tu nombre.

Contras:

- Requiere pie inicial mínimo del 20% del valor del auto.

- Menor flexibilidad si deseas cambiar de vehículo a corto plazo.

Este tipo de crédito está disponible tanto para personas naturales como para empresas, y se puede utilizar para la compra de vehículos nuevos o usados, incluso en transacciones entre particulares. Si buscas una opción de financiamiento con condiciones claras y estables, el crédito clásico puede ser la alternativa adecuada para ti.

Crédito Instantáneo: ¿Es conveniente para ti?

El crédito instantáneo es un tipo de financiamiento rápido, ideal para quienes necesitan adquirir un vehículo en poco tiempo y con menos trámites. Se destaca por su aprobación rápida de crédito en menos de 24 horas, permitiendo financiar autos nuevos, seminuevos y usados. Ofrece cuotas fijas en pesos, plazos de 6 a 60 meses (hasta 48 para usados) y exige un pie mínimo del 35% del valor del auto. Es una excelente opción para quienes cuentan con liquidez inicial y valoran la rapidez.

Requisitos para acceder al Crédito Instantáneo

Los requisitos son más flexibles en comparación con otros tipos de financiamiento:

- Edad mínima: 25 años.

- Documentación: Cédula de identidad y comprobante de domicilio.

- Historial crediticio: No presentar morosidades, protestos y/o deudas impagas.

- Acreditación de ingresos: No es necesario acreditar renta, lo que facilita el acceso para trabajadores independientes o personas sin ingresos formales.

Pros y Contras del Crédito Instantáneo

Pros:

- Rapidez: Aprobación en menos de 24 horas, ideal para quienes necesitan el vehículo con urgencia.

- Simplicidad: Menos requisitos y trámites, lo que agiliza el proceso de compra.

- Flexibilidad: Disponible para una amplia gama de vehículos y situaciones laborales.

Contras:

- Pie más alto: Se requiere un pie mínimo del 35%, lo que puede ser una barrera para algunos compradores.

- Tasas de interés: Pueden ser más altas en comparación con el crédito clásico, debido al mayor riesgo asumido por la entidad financiera.

Crédito Inteligente: ¿Una opción ideal para ti?

El crédito inteligente es una opción de financiamiento flexible, pensada para quienes desean cambiar de auto cada pocos años. Permite pagar cuotas mensuales más bajas, ya que solo se financia parte del valor del vehículo. Requiere un pie mínimo del 20% y ofrece plazos de financiamiento entre 24 a 36 meses. Al finalizar el contrato, puedes renovar el auto, devolverlo o comprarlo pagando un valor final acordado. Es ideal si buscas mantener siempre un modelo actualizado sin comprometerte a largo plazo.

Requisitos para acceder al Crédito Inteligente

- Edad mínima: 25 años.

- Cédula de identidad vigente.

- Comprobantes de ingreso: Se requiere demostrar ingresos estables.

- Evaluación de crédito: Se revisa el comportamiento financiero, historial crediticio y DICOM.

- Renta líquida mínima $600.000 renta fija o para renta variable.

- Antigüedad laboral mínima 1 año renta fija y 2 años renta variable.

- Buen perfil de pago: Fundamental para acceder a este tipo de financiamiento flexible.

Pros y Contras del Crédito Inteligente

Pros:

- Renovación de vehículo sin tener que vender el anterior.

- Cuotas mensuales más bajas durante el contrato.

- Flexibilidad al término del contrato: elige entre devolver, renovar o comprar.

Contras:

- No eres dueño del auto hasta pagar el valor final.

- Puede haber cargos adicionales si no se cumplen las condiciones de devolución del vehículo (como kilometraje o estado del auto).

¿Cómo saber si calificas para un crédito automotriz en Chile?

Antes de pedir un crédito para comprar un auto en Chile, es importante conocer los requisitos básicos. Las entidades solicitan documentos personales, comprobantes de ingreso y buen historial crediticio. Cumplir con estos puntos mejora tus opciones de aprobación. Aquí algunos requisitos para crédito automotriz más comunes:

1. Cédula de identidad vigente.

2. Edad mínima de 18 o 21 años, según la entidad (en Unidad Crédito Automotriz la edad mínima es 25 años).

3. Acreditación de ingresos mediante liquidaciones de sueldo o boletas de honorarios.

4. Antigüedad laboral mínima, usualmente entre 6 y 12 meses.

5. Historial crediticio limpio, sin protestos ni deudas impagas (DICOM).

6. Comprobante de domicilio reciente.

Factores que las entidades financieras consideran antes de aprobar un crédito

Conoce ahora algunos factores a evaluar:

1. Capacidad de pago mensual: proporción entre ingresos y cuotas del crédito.

2. Historial financiero: comportamiento previo con otros créditos o productos financieros.

3. Nivel de endeudamiento actual: porcentaje de tus ingresos ya comprometido.

4. Tipo y antigüedad del vehículo que deseas financiar.

5. Pie inicial disponible: mientras mayor sea, mejores condiciones podrías obtener.

6. Tipo de contrato laboral (plazo fijo, indefinido o independiente).

Comparando opciones: ¿Cuál es el más adecuado para ti?

A la hora de comparar opciones de crédito para auto, considera la carga anual equivalente (CAE), el coste total del crédito, la cantidad de cuotas y los pagos del crédito que deberás asumir. Por ejemplo, el crédito clásico ofrece estabilidad con hasta 60 cuotas, mientras que el inteligente es más flexible pero con plazos más cortos, como 24 meses.

Evalúa también si prefieres adquirir un auto nuevo o un auto usado, cuánto puedes aportar como pie y cuál es tu situación financiera actual. Comparar entre varias instituciones financieras puede ayudarte a conseguir mejores condiciones.

Conclusión sobre los tipos de crédito automotriz

Elegir qué crédito conviene más para comprar un auto en Chile depende directamente de tu situación financiera y tus objetivos. Si tienes estabilidad económica y buscas cuotas fijas, el crédito clásico puede ser ideal. Si necesitas rapidez, el crédito instantáneo es útil, aunque más exigente en el pie inicial. Para quienes desean renovar su vehículo frecuentemente, el crédito inteligente entrega mayor flexibilidad.

Analiza bien la carga anual equivalente, la cantidad de cuotas y el coste total del crédito antes de tomar una decisión. Usa simuladores, compara ofertas y no firmes sin entender a fondo los pagos del crédito. Visita la Unidad de Crédito Automotriz para recibir orientación personalizada y encontrar la mejor opción para ti.

Aquí puedes simular tu crédito e informarte a detalle.